콘텐츠 영역

「공모펀드 경쟁력 제고」를 위한 자본시장법 시행령 및 규정 개정안 입법예고 실시 |

- 「공모펀드 경쟁력 제고방안」(‘24.1.3.)의 일환으로 하위법령 개정을 통해 실행 가능한 2개 과제에 대해 입법예고 실시 (’24.11.20 ~ 12.30일)

투자자 선택권 확대를 위해 ETF의 상장 재간접리츠 및 부동산·리츠 ETF 투자(‘복층 재간접’) 허용

부동산·인프라 등 대체투자펀드 자산의 투명성과 투자자 신뢰를 제고하기 위해 주기적 평가 및 외부 전문기관의 평가를 의무화 |

금융위원회는 「자본시장과 금융투자업에 관한 법률 시행령」 개정안 및 「금융투자업규정」 개정안에 대한 입법예고·규정변경예고를 실시한다. 동 개정안은 「공모펀드 경쟁력 제고방안」(’24.1.3.)의 일환으로 하위법령 개정을 통해 실행 가능한 2개 과제를 담고 있다.

첫째, 부동산 등 실물자산에 투자하려는 투자자의 선택권 확대를 위해 ETF의 상장 재간접리츠 및 부동산·리츠 ETF 투자를 허용한다.

현행 자본시장법은 과도한 보수수취 및 복잡한 상품 개발 등을 방지하기 위해 펀드가 재간접펀드에 투자(소위 ‘재재간접’ 또는 ‘복층 재간접’ 투자)하는 것을 금지하고 있다. 그러나, 국내 부동산 등에 투자하는 실물투자 상품의 다양성이 부족*하다는 지적도 제기되어 왔다.

* 국내 ETF 879개 중 부동산·리츠 ETF는 13개(국내투자 5개, 해외투자 8개)로 1.5% 수준(‘24.8월말)

투자자 선택권 확대를 위해 ETF(상장지수집합투자기구)가 상장 재간접리츠 및 부동산·리츠 ETF에 투자할 수 있도록 허용한다. 상장시장에서 거래되는 ETF 및 상장 리츠의 경우, 상대적으로 유동성이 높고, 보수가 낮아 과도한 보수수취의 우려도 상대적으로 낮은 점을 고려하였다.

다만, 과도한 보수수취를 방지하기 위해 ETF와 투자대상자산(상장 재간접리츠 및 부동산·리츠 ETF)의 운용주체가 동일한 경우에는 동일 명목의 운용보수를 투자자로부터 이중으로 수취하는 것을 금지하고, 일반적인 거래조건에 비해 투자자에게 유리한 운용보수 체계를 갖추도록 규정한다.

둘째, 부동산·인프라 등 대체투자펀드 자산의 투명성과 투자자 신뢰를 제고하기 위해 주기적 평가 및 외부 전문기관의 평가를 의무화한다.

현행 자본시장법은 펀드가 부동산·인프라 등 신뢰할 만한 시가가 없는 자산에 투자하는 경우 집합투자업자가 구성한 ‘집합투자재산평가위원회’가 정하는 공정가액으로 평가하도록 정하고 있다.

그러나, 집합투자업자가 취득가액, 종전 평가가격 등 유리한 가격을 집합투자재산평가위원회를 통해 형식적으로 반영하는 등 자산가치 하락에 따른 펀드 손실을 충실히 반영하지 않는 문제*가 제기되었다. 이 경우 펀드 투자자가 손실을 충분히 인지하지 못할 우려가 있다.

* 자율규제(「대체투자펀드 리스크 관리 모범규준」, ’20.10월)에서 외부 전문기관의 평가가격을 우선 고려해 연 1회 이상 주기적으로 평가하도록 하고 있으나, 구속력 등 한계

대체투자펀드 자산의 투명성과 투자자 신뢰를 제고하기 위해 공정가액으로 평가하는 자산에 대해 집합투자재산평가위원회가 연 1회 이상 평가하도록 하고, 부동산·인프라펀드 등이 투자한 자산을 평가하는 경우 외부 전문기관*이 최근 1년 이내 제공한 가격을 우선적으로 고려하도록 의무화한다.

* 채권평가회사, 회계법인, 신용평가회사, 감정평가법인 등

「자본시장과 금융투자업에 관한 법률 시행령」 개정안 및 「금융투자업규정」 개정안은 11.20일(수)부터 12.30일(월)까지 입법예고·규정변경예고를 실시할 예정이며, 이후 규제개혁위원회 심사, 법제처 심사, 차관회의·국무회의 의결 등의 절차를 거쳐 내년 상반기 중 공포될 예정이다.

< 입법예고·규정변경예고 관련 안내사항 >

예고기간 : 2024.11.20일(수) ~ 2024.12.30일(월), (40일)

입법예고·규정변경예고된 내용에 대해 의견이 있으시면 다음 사항을 기재한 의견서를 아래의 제출처로 제출해 주시기 바랍니다.

- 예고 사항에 대한 찬성 또는 반대 의견(반대의 경우 이유 명시)

- 성명(기관·단체의 경우 기관·단체명과 대표자명), 주소·전화번호

|

“이 자료는 금융위원회의 보도자료를 전재하여 제공함을 알려드립니다.”

- 공공누리 출처표시의 조건에 따라 자유이용이 가능합니다. (텍스트)

- 단, 사진, 이미지, 일러스트, 동영상 등의 일부 자료는 문화체육관광부가 저작권 전부를 보유하고 있지 아니하므로, 반드시 해당 저작권자의 허락을 받으셔야 합니다.

문의처 : 문화체육관광부 정책포털과

| 뉴스 |

|

|---|---|

| 멀티미디어 |

|

| 브리핑룸 |

|

| 정책자료 |

|

| 정부기관 SNS |

|

※ 브리핑룸 보도자료는 각 부·처·기관으로부터 연계로 자동유입되는 자료로 보도자료에 포함된 연락처로 문의

※ 전문자료와 전자책의 이용은 각 자료를 발간한 해당 부처로 문의

이전다음기사

다음기사학교 밖 청소년, 꿈드림센터에서 꿈을 찾다정책브리핑 게시물 운영원칙에 따라 다음과 같은 게시물은 삭제 또는 계정이 차단 될 수 있습니다.

- 1. 타인의 메일주소, 전화번호, 주민등록번호 등의 개인정보 또는 해당 정보를 게재하는 경우

- 2. 확인되지 않은 내용으로 타인의 명예를 훼손시키는 경우

- 3. 공공질서 및 미풍양속에 위반되는 내용을 유포하거나 링크시키는 경우

- 4. 욕설 및 비속어의 사용 및 특정 인종, 성별, 지역 또는 특정한 정치적 견해를 비하하는 용어를 게시하는 경우

- 5. 불법복제, 바이러스, 해킹 등을 조장하는 내용인 경우

- 6. 영리를 목적으로 하는 광고 또는 특정 개인(단체)의 홍보성 글인 경우

- 7. 타인의 저작물(기사, 사진 등 링크)을 무단으로 게시하여 저작권 침해에 해당하는 글

- 8. 범죄와 관련있거나 범죄를 유도하는 행위 및 관련 내용을 게시한 경우

- 9. 공인이나 특정이슈와 관련된 당사자 및 당사자의 주변인, 지인 등을 가장 또는 사칭하여 글을 게시하는 경우

- 10. 해당 기사나 게시글의 내용과 관련없는 특정 의견, 주장, 정보 등을 게시하는 경우

- 11. 동일한 제목, 내용의 글 또는 일부분만 변경해서 글을 반복 게재하는 경우

- 12. 기타 관계법령에 위배된다고 판단되는 경우

- 13. 수사기관 등의 공식적인 요청이 있는 경우

정책 NOW, MY 맞춤뉴스

정책 NOW

인기, 최신, 오늘의 영상 , 오늘의 사진

인기 뉴스

-

내년 중소기업 정책자금 4조 4000억 원 공급…60% 이상 비수도권에

내년 중소기업 정책자금 4조 4000억 원 공급…60% 이상 비수도권에

-

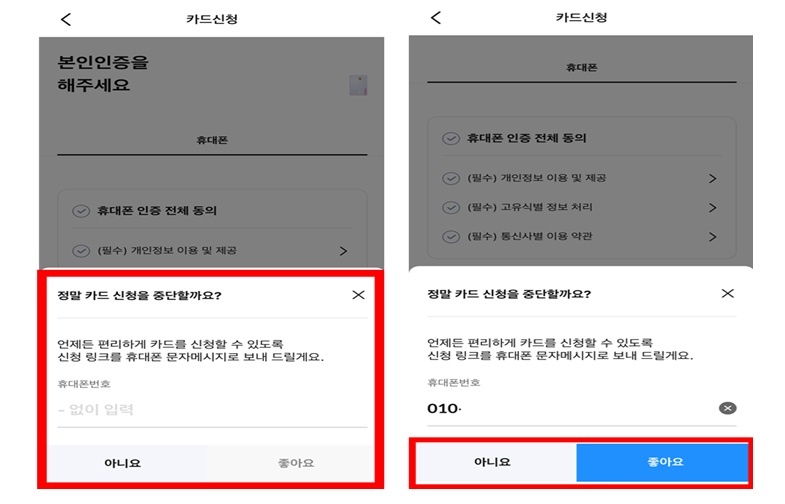

휴대전화 개통 시 '안면인증'…"본인여부 한번 더 확인"

휴대전화 개통 시 '안면인증'…"본인여부 한번 더 확인"

-

2025년 귀속 연말정산, 무엇이 달라졌을까?

2025년 귀속 연말정산, 무엇이 달라졌을까?

-

대구경북통합신공항, 지금보다 7배 커진다…2조 7000억 원 투입

대구경북통합신공항, 지금보다 7배 커진다…2조 7000억 원 투입

-

이 대통령, 희귀칠환 환우 및 가족들과 현장 소통

이 대통령, 희귀칠환 환우 및 가족들과 현장 소통

-

국익 중심 '실용외교'로 주변 4국 관계 증진…CPTPP 가입도 추진

국익 중심 '실용외교'로 주변 4국 관계 증진…CPTPP 가입도 추진

-

남북, '통일 지향 평화적 두 국가'로 전환…한반도 평화 특사 임명

남북, '통일 지향 평화적 두 국가'로 전환…한반도 평화 특사 임명

-

시속 370km 차세대 고속열차 독자 개발…2030년 운행

시속 370km 차세대 고속열차 독자 개발…2030년 운행

-

해외주식 팔고 국내시장 복귀하면 1년 간 양도세 감면

해외주식 팔고 국내시장 복귀하면 1년 간 양도세 감면

-

이 대통령, "연말연시 이중삼중으로 안전대책 점검"

이 대통령, "연말연시 이중삼중으로 안전대책 점검"

이 누리집은 대한민국 공식 전자정부 누리집입니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.